Factoring Vorteile

Der größte Vorteil bei der nutzung von Factoring ist die Generierung frischer Liquidität, die Reduzierung von Ausfallrisiken, sowie die Verbesserung der Bilanzstruktur.

Factoring Vorteile für Unternehmen

Welche Vorteile bietet Factoring Unternehmen? Die meisten Unternehmer nutzen den Forderungsverkauf sicher primär zur Liquiditätsschöpfung. Der tatsächliche Nutzen geht jedoch weit über den Finanzierungseffekt hinaus. Unternehmen profitieren von zahlreichen weiteren positiven Effekten in mehreren Unternehmensbereichen.

Eine Factoring-Kosten-Nutzen-Analyse gibt Aufschluss darüber, ob sich Factoring für Sie rechnet. Sie erfahren was der Forderungsverkauf unter Berücksichtigung möglicher Einsparungen, wie Skontoerträge oder Zinsersparnis, tatsächlich kostet. Echte Nachteile gibt es in der Praxis nicht, sofern Sie einen seriösen Factor ausgewählt haben.

Den späteren Mehrwert leiten Sie mit der richtigen Wahl der für Ihr Unternehmen optimalen Factoringvariante ein. Zur Auslagerung des Mahnwesens wählen Sie bitte das Full Service Verfahren, möchten Sie dies weiter in eigener Regie betreiben, empfehlen wir ein Inhouse Factoring. Beim Ausschnittsfactoring verkaufen Sie nur Forderungen ausgesuchter Debitoren, bei Abtretungsverboten nutzen Sie Stilles Factoring.

Factoring Effekte und Nutzen

Wir stellen Ihnen die echten Vorteile bei der Factoring Nutzung komprimiert vor. Nicht alle Effekte treffen auf jedes Unternehmen zu. Die Vorteile für Ihr Unternehmen lassen sich in einem Kosten-Nutzen-Check analysieren.

Liquiditätsplanung:

Sie erhalten sofortige Liquidität 1-2 Tage nach Rechnungsstellung, Liquiditätszuflüsse und Liquiditätsmanagement werden zu 100 % planbar.

Verbesserung der Bilanzfunktion | Eigenkapital-Stärkung:

Sie verkürzen Ihre Bilanz und verbessern die Eigenkapitalquote. Somit optimieren Sie Ihr Banken-Rating und verbessern das Scoring bei Kreditversicherern.

Optimierung Risikomanagement | Delcredere-Funktion:

Ihre Debitoren werden fortlaufend vom Factor auf deren Bonität überwacht. Bei Bonitäts-Verschlechterung Ihrer Kunden werden Sie umgehend informiert (Frühwarnsystem). Das Ausfallrisiko angekaufter Forderungen übernimmt der Factor, ausgenommen beim unechten Factoring.

Entlasung Buchhaltung:

Die Buchhaltung wird hinsichtlich des Debitorenmanagements entlastet. Sie sparen sich den Arbeitsaufwand für Mahn- und Inkassowesen.

Stärkung der Wettbewerbsfähigkeit:

Die Neukundengewinnung wird durch Einräumung längerer Zahlungsziele einfacher. Sie verkaufen zukünftig über großzügige Zahlungsziele, nicht mehr über den Preis und verschaffen sich dadurch einen Wettbewerbsvorteil gegenüber Ihren Mitbewerbern.

Ertragsbringer:

Sie realisieren bei entsprechendem Materialeinsatz zusätzliche Skontoerträge. Dieser Zusatzertrag liegt oft schon ab 1.5 - 2.0 Mio. € Jahresumsatz über den Factoring-Kosten. Sie entlasten Ihre Kontokorrentlinie und sparen Zinsen ein.

Haftungsreduzierung:

Durch Abbau Ihrer Kreditlinien reduzieren Ihre persönliche Haftung gegenüber der Hausbank, da Factoring keine Einbringung banküberlicher Sicherheiten erfordert.

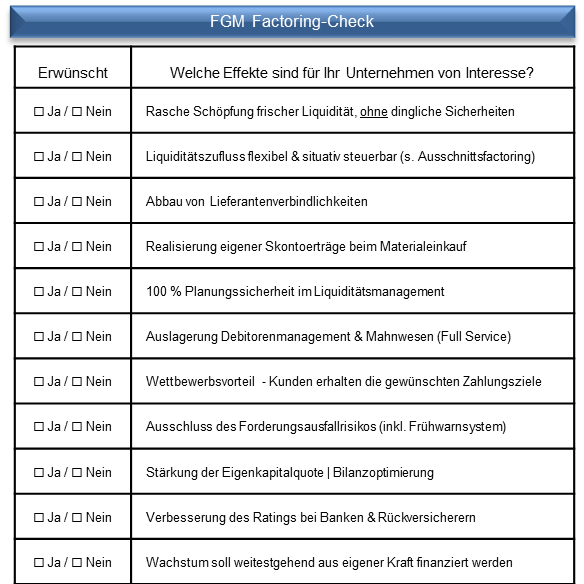

Factoring-Check für Unternehmen:

Prüfen Sie an Hand des Fragenkatalogs, ob die Factoring Nutzung für Ihr Unternehmen sinnvoll ist und welche Vorteile Sie hieraus ziehen können.

Welchen Mehrwert wir für Ihr Unternehmen erzielen können, finden wir gerne in einem Beratungsgespräch heraus. Mit Zusendung des Analysebogens erstellen wir zunächst einen ersten Anbieter- und Konditionen-Vergleich.