Ausschnittsfactoring

Mit dem selektiven Forderungsverkauf ausgesuchter Debitoren steuern Sie den Liquiditätszufluss punktgenau und minimieren Ihre Factoring Kosten.

Was ist Ausschnittsfactoring? Definition & Erklärung

Ausschnittsfactoring, auch selektives Factoring genannt, ist der Forderungsverkauf ausgewählter Debitoren. Im Vergleich zum klassischen Factoring, wo alle Forderungen oder der Gesamtumsatz eines Unternehmens gefactort werden, schließt Ausschnittsfactoring bestimmte Debitoren vom Factoring aus.

Der Unternehmer bestimmt selbst für welche Kunden, ob mit langen Zahlungszielen oder hohen Rechnungsbeträgen, er den Forderungsverkauf nutzen möchte. Skontozahler, Kunden mit Kleinstrechnungen oder sehr kurze Forderungslaufzeiten werden vom Factoring ausgeschlossen.

Hiermit führen Sie Ihrem Unternehmen genau die Liquidität zu, die es tatsächlich benötigt. Im Vergleich zum Verkauf aller Forderungen reduziert dies die Kosten und bietet ein Höchstmaß an Flexibilität, daher ist dies auch die beliebteste Factoring-Variante im Mittelstand. Echtes Ausschnittsfactoring bietet zusätzlichen Schutz vor Forderungsausfällen.

Debitoren Auswahl - Vorgehensweise

Sie ermitteln Ihren gewünschten Liquiditätsbedarf und prüfen, welche offenen fortlaufenden Debitorensalden diese Liquidität generieren könnten. Zur Sicherheit packen Sie 1-2 Debitoren als Puffer hinzu und lassen die benötigten Rückversicherungslimite vom Factor prüfen. Gibt es hier keine Ablehnungen ist der gewünschte Kapitalzufluss bei gleichem Bestellverhalten Ihrer Kunden zukünftig gesichert.

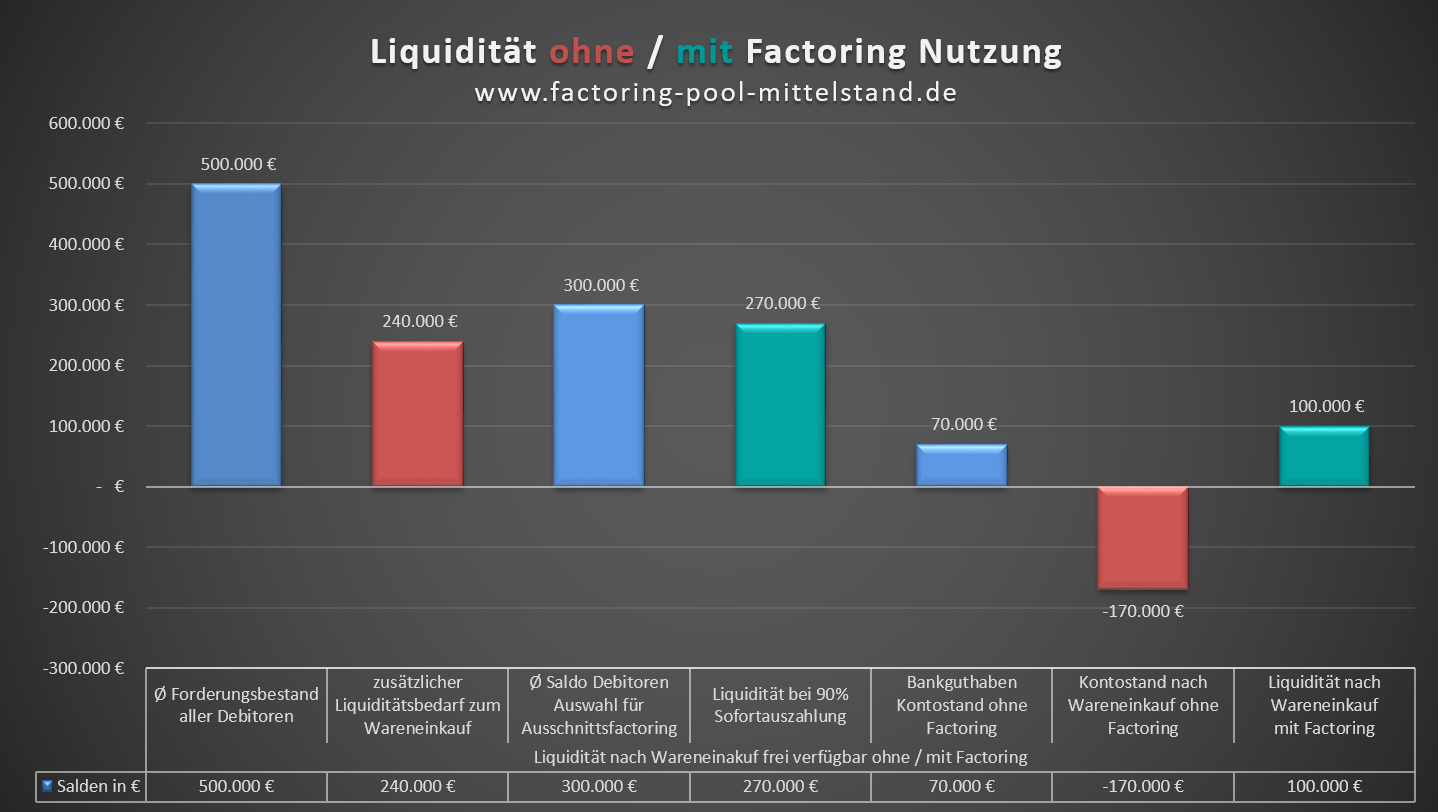

In nachfolgendem Beispiel benötigt der Unternehmer zusätzlich 240 T€ Kapital zur dauerhaften Aufstockung des Warenlagers. Die Kontokorrentlinie bei der Hausbank soll hierfür nicht in Anspruch genommen werden. Der Unternehmer entscheidet sich einen Ø Forderungsbestand ausgewählter Debitoren i.H.v. 300 T€ fortlaufend zu verkaufen, in diesem Beispiel mit 90% Sofortauszahlung.

Anbieter für Ausschnittsfactoring

Fast alle Factoringgesellschaften bieten Ausschnittsfactoring an, wobei es sehr große Preisunterschiede gibt. Je nach Anbieter können Sie zwischen Full Service-, Inhouse- oder Stilles Factoring wählen. Über den Factoring-Pool erhalten Sie Ausschnittsfactoring mit bis zu 100% Sofortauszahlung. Bei der Auswahl der Anbieter sollten Sie neben der Factoringgebühr und dem Zins auch auf die Auszahlungsquote und etwaige Nebenkosten achten. Alternativ können Sie einen Kosten-Vergleich günstiger Anbieter über uns erstellen lassen.

Wir stimmen die Auswahl der für das Factoring vorgesehenen Debitoren exakt auf Ihren Liquiditätsbedarf ab und Sie wählen zwischen folgenden Varianten:

- Beim Full-Service Verfahren übernimmt der Factor das Forderungsmanagement und Mahnwesen. Der Abtretungsvermerk wird auf der Rechnung angezeigt und der Kunde zahlt mit schuldbefreiender Wirkung auf das Konto der Factoringgesellschaft.

- Beim Inhouse-Factoring übernimmt Ihre eigene Buchhaltung das Mahnwesen. Der administrative Aufwand des Factors wird reduziert und somit auch die Factoringgebühr. Nach der 2. oder 3. Mahnung wird das Inkasso dann meist wieder an den Factor übergeben.

- Stilles Factoring bietet den Vorteil, dass der Forderungsverkauf Ihren Kunden gegenüber nicht offen angezeigt wird. Diese Variante bietet sich für größere Unternehmen mit guter Bonität und Ertragslage an. Der verdeckte Forderungsverkauf wird generell bei Kunden mit Abtretungsverboten eingesetzt.

- Einzelfactoring bietet den sofortigen Ankauf mit 100% Auszahlung, auch ohne Offenlegung. Diese Variante ist etwas teurer, erfordert aber keine Einreichung betriebswirtschaftlicher Unterlagen. Einige Branchen sind jedoch hiervon ausgeschlossen.

Ausschnittsfactoring - Vorteile und Kosten Beispiele

Ein großer Vorteil ist die Generierung sofortiger Liquidität ohne bankübliche Sicherheiten stellen zu müssen. Sie verkaufen nur den Forderungsbestand, dessen Kapitalzufluss Sie tatsächlich benötigen und sparen damit erhebliche Kosten. Sofern keine Andienungspflicht gewünscht wird, wählen Sie Einzelfactoring und bleiben zu 100% flexibel. Beim echten Factoring sind die Forderungen zusätzlich gegen Zahlungsausfall versichert.

Die Factoringgebühr berechnet sich u.a. aus Factoring Umsatz, Kunden Anzahl, den Ø Forderungslaufzeiten und Rechnungsbeträgen. Die Kalkulation der Factoring-Kosten hängt auch von der Bonität des eigenen Unternehmens ab.

An Hand folgender Konditionen Übersicht können Sie beispielhaft die Höhe möglicher Factoringgebühren für ein Ausschnittsfactoring einsehen. Nachfolgende Angebote wurden für Dienstleistungs-, Produktions- und Handelsunternehmen mit guter Bonität kalkuliert. Bei Branchen, die auf Basis von VOB (z.B. Handwerksbetriebe) arbeiten fallen die Factoringgebühren etwas höher aus.

| Factoring Umsatz p.a. | 1.4 Mio. € | 2.0 Mio. € | 6.8 Mio. € | 12.5 Mio. € | 38 Mio. € |

| Factoringgebühr | 0,79% | 0,65% | 0,28% | 0,19% | 0,12% |

| Zinssatz p.a. | 2,45% | 1,85% | 1,65% | 1,55% | 1,20% |

| Ø Liquiditätszufluss | 140 T€ | 240 T€ | 680 T€ | 1.45 Mio. € | 4.0 Mio. € |

| Factoringgebühr p.a. | 11.060 € | 13.000 € | 19.040 € | 23.750 € | 45.600 € |

| Zinskosten p.a. | 3.430 € | 4.440 € | 11.220 € | 22.475 € | 48.000 € |

| Saldo aus FG & Zins p.a. * | 14.490 € | 17.440 € | 30.260 € | 46.225 € | 93.600 € |

| rechnerische mtl. Kosten * | 1.208 € | 1.453 € | 2.522 € | 3.852 € | 7.800 € |

| Kosten in % vom Umsatz ** | 1,04% | 0,87% | 0,45 % | 0,37 % | 0,25 % |

| Factoring Variante | Full Service | Inhouse | Inhouse | Inhouse | Stilles |

Stand der Konditionen: 01.07.2022 / * Konditionen gelten exklusiv Debitorenprüfkosten und evtl. weiterer Nebenkosten (abhängig vom jeweiligen Anbieter), Beträge sind kfm. gerundet // ** Erlösschmälerung in % vom Umsatz oder alternativ Ihr "Kalkulationsaufschlag" an die Debitoren zur 100% Kostendeckung //Die dargestellten Konditionen stellen kein Angebot im rechtlichen Sinn dar. Angebote werden individuell auf Basis der betrieblichen Parameter eines Unternehmens kalkuliert.

Einen professionellen Konditionen-Vergleich preiswerter Anbieter erhalten Sie nach Zusendung und Auswertung des Anfrageformulars, selbstverständlich kostenfrei.

Ausschnittsfactoring - Kosten Vergleich

In folgendem Beispiel hatte der Unternehmer uns die Konditionen des besten vorliegenden Angebotes für ein Ausschnittsfactoring vorgelegt. Mit einer professionellen Marksondierung über den Factoring-Pool konnten wir die Jahreskosten um ca. 9.000 € reduzieren. Wir vergleichen für Sie mehrere Angebote preiswerter Factoringgesellschaften, es zahlt sich aus.

| Factoring Umsatz p.a. | Anzahl Debitoren | Rechnungsanzahl p.a. | Ø Liquiditätszufluss |

| 6.000.000 EUR | 90 | 320 | 580.000 EUR |

| Parameter | FGM Angebot 1 | FGM Angebot 2 | vorlieg. Angebot |

| Factoringgebühr | 0,35 % | 0,40 % | 0,48% |

| Zins p.a. | 1,65 % | 1,70 % | 1,85 % |

| Einrichtungsgebühr | 0 € | 0 € | 2.500 € |

| Audit-Kosten | 0 € | 0 € | 750 € |

| weitere Nebenkosten | Keine | Keine | Diverse |

| Sofortauszahlung | 90 % | 90 % | 90 % |

| Factoring Variante | Inhouse Factoring | Inhouse Factoring | Inhouse Factoring |

| Mindest-Factoringgebühr p.a. | 12.600 € | 15.000 € | 21.600 € |

| Factoringgebühr p.a. | 21.000 € | 24.000 € | 28.800 € |

| Zinskosten p.a. | 9.570 € | 9.860 € | 10.730 € |

| Summe Kernkosten p.a.* | 30.570 € | 33.860 € | 39.530 € |

| Kosten in % vom Umsatz ** | 0,51% | 0,56% | 0,66% |

| Kostendifferenz p.a. | 8.960 € | 5.670 € |

Stand der Konditionen: 01.07.2022 / * Kernkosten, exkl. Debitorenprüfkosten (abhängig von Debitorenstruktur) und evtl. Nebenkosten oder Einrichtungsgebühr // ** Erlösschmälerung in % vom Umsatz // Die dargestellten Konditionen stellen kein Angebot im rechtlichen Sinn dar, sondern werden individuell auf Basis der Parameter eines Unternehmens kalkuliert.

Selektives Einzelfactoring vs. Ausschnittsfactoring

Einzelfactoring stellt die kleinste Form des Ausschnittsfactoring dar. Statt Forderungen ausgesuchter Debitoren können Sie hier ausgesuchte Einzelforderungen verkaufen. Während beim Ausschnittsfactoring die Forderungen ausgesuchter Debitoren fortlaufend verkauft werden müssen, besteht beim Einzelfactoring keinerlei Andienungspflicht. Sie verkaufen Einzelforderungen, auch unterschiedlicher Debitoren bei Bedarf.

Sofern Sie keine gravierenden Umsatzschwankungen im Jahresverlauf haben, bietet Smart-Factoring eine ebenfalls preiswerte Alternative. Sie zahlen hier eine monatliche Pauschalgebühr auf eine im Vorfeld vereinbarte Finanzierungslinie, die Sie mit Kunden Ihrer Wahl fortlaufend ausschöpfen können. Auch bei steigenden Umsätzen bleibt die monatliche Gebühr gleich.

Möchten Sie nur einmalig Forderungen verkaufen oder wünschen keine Beratung benötigen wir im 1. Schritt nur die Rechnungen, die Sie verkaufen möchten. Wünschen Sie einen kostenlosen und unabhängigen Anbieter Vergleich senden Sie uns bitte den Analysebogen zu.