Was ist Smart Factoring?

Smart Factoring berechnet eine feste Factoringgebühr auf die Finanzierungslinie, nicht auf den Umsatz. Dadurch erfolgt auch bei Umsatzsteigerungen keine Kostenerhöhung.

Smart Factoring - einfach erklärt:

Im Smart Factoring Verfahren zahlen Sie eine feste monatliche Factoringgebühr und können über eine Ihrem Bedarf entsprechende Finanzierungslinie verfügen. Unabhängig von Umsatzsteigerungen erhöht sich die Factoringgebühr bei gleichbleibendem Liquiditätszufluss mit dieser Variante nicht. Selbstverständlich kann die Finanzierunghöhe einem veränderten Liquiditätsbedarf jederzeit angepasst werden.

Bei allen bekannten Factoringvarianten auf dem Markt haben Umsatz, Anzahl der Rechnungen und Debitoren entscheidenden Einfluss auf die Factoringgebühr. Somit erhöhen sich mit steigendem Factoringumsatz die nominalen Kosten. Bei Smart-Factoring erhöht sich die Factoringgebühr dagegen nicht!

In saisonal umsatzschwächeren Perioden oder auch nur, weil Sie weniger Liquidität wünschen, reduzieren Sie Ihre Linie und die monatliche Pauschale wird reduziert. Den größten Kosten Vorteil im Vergleich z.B. zum Full Service Verfahren haben Unternehmen, deren Kunden im Durchschnitt Zahlungsziele von 60 - 75 Tagen nicht wesentlich überschreiten. Wenn diese Voraussetzungen gegeben sind, bietet Smart Factoring für den klassischen Mittelstand eine sehr interessante Factoring Alternative.

Factoringgebühr bleibt konstant

Die Innovation liegt beim Smart-Factoring in der Berechnung der Factoringgebühr. Diese wird auf die Finanzierungslinie und die Bonität des Unternehmens abgestellt, nicht auf den Umsatz. Dies bietet Unternehmen bei gleicher Finanzierungs-Inanspruchnahme trotz steigender Umsätze spürbare Kosteneinsparungen.

Inhouse oder Stilles Verfahren:

Der Forderungsankauf erfolgt generell im Inhouse Verfahren, Debitorenmanagement und Mahnwesen verbleiben in Ihren Händen. Sofern Sie Kunden mit Abtretungsverboten beliefern, können diese Forderungen ohne Offenlegung im stillen Verfahren angekauft werden.

Beispielrechnung aus der Praxis:

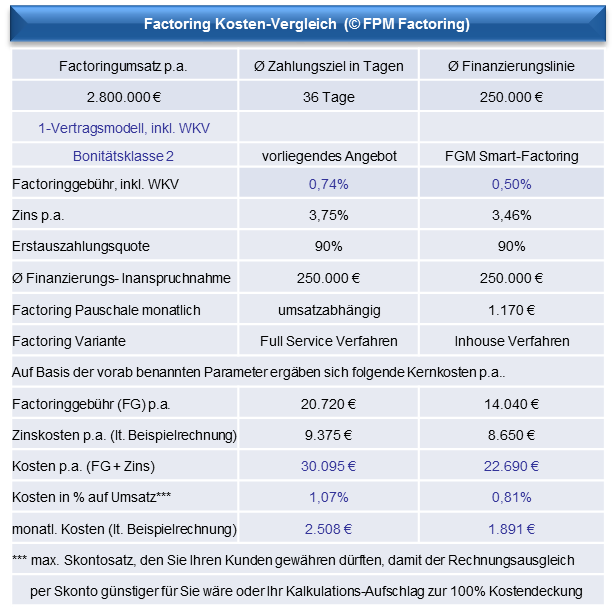

Bei einem Ø Zahlungsziel von 36 Tagen im nachfolgenden Beispiel hat ein Unternehmen mit 2.8 Mio. EUR Jahresumsatz p.a. einen Ø Forderungsbestand von ca. 278 T€. Gewünscht wird ein offenes Inhouse Factoring, wobei die Forderungen der beiden größten Debitoren still (ohne Offenlegung) angekauft werden sollen.

Während beim klassischen Inhouse Verfahren eine Factoringgebühr mit 0,74 % schon sehr preiswert wäre, zahlt der Unternehmer im Smart Factoring hier nur eine monatliche Pauschale von hier 1.170 EUR (dies entspricht einer rechnerischen Factoringgebühr i.H.v. 0,50 %).

Nachfolgende Konditionen erhielt ein Produktions- und Handelsunternehmen mit sehr guter Bonität und Ertragslage. Die folgende Beispielrechnung enthält keine Debitorenprüf-, Audit oder Einrichtungskosten, da diese je nach Anbieter sehr unterschiedlich ausfallen.

Mit Zusendung des Analysebogens erstellen wir Ihnen gerne einen Konditionen-Vergleich unterschiedlicher Factoringvarianten, so dass Sie die für Ihr Unternehmen optimale Finanzierungsform auswählen können.